تقاطع المتوسطات المتحركة كأداة تحليل فنية

أسس التحليل الفني

يشمل التحليل الفني طيفا واسعا من الأدوات، لكن هذا لا يعود إلى تنوع الطرق التي تبنى عليها أو العمليات التي تمثلها، بل إلى العدد الكبير من الخصائص الثانوية التي تمت إضافتها إلى القضايا الرياضية ذاتها. نتج عن ذلك في نهاية المطاف عدد أكبر من الأدوات التي تحمل أسماء مختلفة لكنها تقوم على مبدأ واحد وتؤدي وظائف متماثلة.

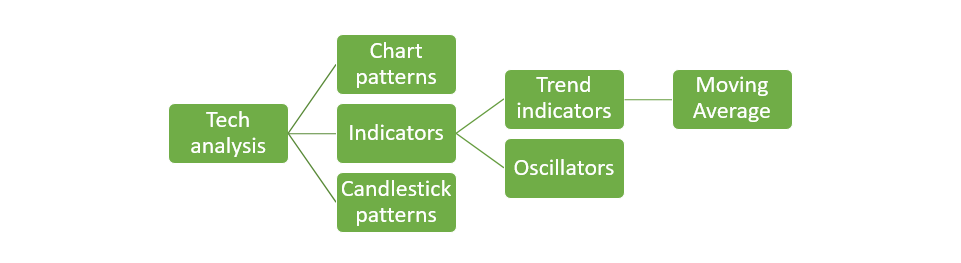

يظهر المخطط أدناه أن التحليل الفني ينقسم إلى ثلاث مجموعات من بينها "المؤشرات" وهي بالضبط ما نحتاجه. يبدو المتداولون في كثير من الأحيان مهووسين بالمؤشرات، سواء كان مؤشرا واحدا فحسب أو مجموعة منها. يكمن مرد ذلك إلى سبب نفسي بحت حيث يقدم المؤشر تفسيرا مقبولا إلى حد ما لأداء السوق غير المفهوم، وبالتالي يوهم المتداول أن بوسعه توقع الاتجاه المستقبلي للسوق أيضا. قد يكون ذلك صحيحا في أغلب الأحيان، لكن من الخطأ الاعتقاد أن هذا سيحدث في كل مرة. الإشارة الوهمية هي العدو الأول لكل مؤشر مهما بلغت درجة تطوره.

الصليب المقدس

في هذه الأثناء، تعتبر المتوسطات المتحركة إحدى الأدوات الفنية الأكثر تميزا. بما أنها أكثر ملاءمة للمراقبة على المدى الطويل، فهي لا تظهر في كثير من الأحيان، لكنها إن فعلت، فهي تشير إلى عواقب وخيمة محتملة.في الحقيقة، كان من الممكن التنبؤ بكوارث الأسهم الأمريكية في أعوام 1929، 1938 و 1974 بواسطة هذا الصليب. كان بإمكان شخص يمتلك هذه الأداة أن يكسب مبلغا من ستة خانات ببساطة عبر فتح صفقات بالاعتماد على هذا المؤشر. ربما قام أحدهم بذلك حقا، لكننا لا نعرف هويته. ما هو "صليب الموت" إذا؟ وما هي آلية عمله؟

عمل داخلي

هناك نوعان منه: "صليب موت" هابط، و"صليب ذهبي" صاعد. يملك كلاهما التركيب ذاته: متوسط متحرك قصير الأمد وآخر طويل الأمد. عندما يخترق المتوسط قصير الأمد نظيره طويل الأمد من الأعلى إلى الأسفل، فهذه إشارة هابطة. أما عندما يخترق المتوسط قصير الأمد نظيره طويل الأمد من الأسفل إلى الأعلى، فهي إشارة صاعدة.

عادة، يتم اعتماد المتوسط 50 باعتباره قصير الأمد، والمتوسط 200 على أنه طويل الأمد. لكن الأمر قد يختلف من استراتيجية لأخرى. هناك من يختار المتوسط 16 أو 26 مع المتوسط 350.

المبدأ هنا هو التالي: يعتبر المتوسط المتحرك قصير الأمد أقرب إلى حركة السعر الفعلية، كما يزيل ضوضاء السوق أثناء إسقاطه لأداء السعر. وبالتالي، عوضا عن النظر إلى سلسلة من الارتفاعات والانخفاضات الفوضوية، تجد نفسك أمام منحنى سلس لمتوسط متحرك قصير الأمد. أما المتوسط المتحرك طويل الأمد فهو لا يعكس زيادات الأسعار، بل يظهر التغير الاستراتيجي الذي يطرأ على مستويات السعر على امتداد أشهر أو سنوات.

ومن ثم، فإن الجمع بين متوسط قصير ونظيره الطويل يعني مقارنة حركة السعر الفعلية الراهنة بالمشهد الإجمالي. الفكرة هنا أن أي انحراف كبير للحركة الراهنة عن السجل التاريخي قد يشير إلى أن شيئا خطيرا ربما يحدث في السوق وإلى احتمال حدوث تغير كبير. إذا كانت الصورة الراهنة أفضل بكثير من الصورة الإجمالية، أي إذا اخترق المتوسط المتحرك القصير نظيره الطويل من الأسفل إلى الأعلى، فهذا يشير إلى أن السوق تملك إمكانية صعود كبير يوشك على الحدوث. وبالمقابل، إذا كانت الصورة الإجمالية أفضل من الراهنة، كأن يخترق المتوسط المتحرك 50 نظيره 200 من الأعلى إلى الأسفل، فهي إشارة على أن المراهنين على هبوط السعر (الدببة) يعدون العدة للحرب.

يبدو المبدأ بسيطا ومباشرا، ومن الناحية التطبيقية فهو سهل أيضا. ليس عليك سوى إضافة المتوسطات إلى المخطط، مراقبة تقاطعاتها، والتصرف وفقا لذلك. لكن ما مدى كفاءة هذا النهج عموما؟ ما هي الاحتمالات؟

فرصة كبيرة

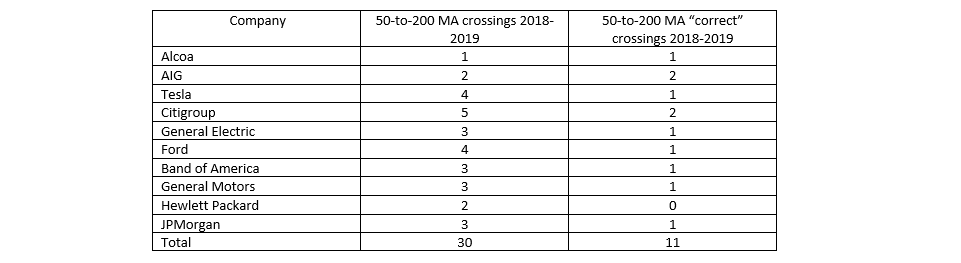

في الجدول أدناه، أخذنا 10 شركات عامة في مختلف المجالات. راقبنا المخطط اليومي لعامي 2018 و2019، وأحصينا عدد تقاطعات المتوسطين 50 و 200. بعد ذلك، أحصينا عدد "التوقعات الصحيحة" التي نجحت هذه التقاطعات في التنبؤ بها على المدى المتوسط. هذا يعني أننا راقبنا فيما إذا كان السعر فعلا قد تحرك للأعلى بعد "الصليب الذهبي" وللأسفل بعد "صليب الموت".

كما تلاحظ، فإنه من بين 30 تقاطعا للمتوسطين 50 و 200 لـ 10 شركات خلال عامي 2018 و2019، 11 منها فقط كانت صحيحة. هذا يعني أن الاعتماد على هذا النهج بمفرده ليس كافيا وأن المتداول يملك فرصا تقدر بـ 33% فقط وهي منخفضة جدا. في الواقع، هذا يعني أن المتداول سوف يخسر المال إذا اعتمد على هذه الأداة. أين تكمن المشكلة إذا؟

الوقت (التوقيت)

تكمن المشكلة في أن نهج تقاطع المتوسطات المتحركة يعتمد على أداء هذه المتوسطات. هذه الأخيرة تعتبر مؤشرا متباطئا أو متأخرا. هذا يعني أن السعر يتحرك أولا، ثم يستجيب المتوسط المتحرك لهذه الحركة. كلما كان الوقت أقصر، كانت استجابة المؤشر أسرع. توخيا للدقة، إن أية حركة للمتوسط المتحرك هي انعكاس لحركة السعر التي حدثت منذ مدة. هذه "المدة" هي العامل الحاسم.

أولا، يستغرق الأمر وقتا لرصد لحظة تقاطع المتوسطين 50 و 200. لكن المتداول الحكيم لا يبادر للتصرف مباشرة عندما يلحظ التقاطع، بل ينتظر استمرار الوضع ويمنح نفسه الوقت اللازم للتأكد. ثانيا، يستغرق الأمر وقتا آخر لفتح الصفقة وتحديد مستويات إيقاف الخسارة وأخذ الربح والبيع/الشراء. ثالثا، يلزم وقت إضافي لإغلاق الصفقة، وإذا كنت ممن يتبع النهج المتعارف عليه لاستخدام المتوسطين 50 و 200، فأنت تعتمد المخطط اليومي، وبالتالي ستغلق صفقتك بعد عدة أيام. إذا، هناك مدة زمنية طويلة نسبيا بين لحظة رصد تقاطع المتوسطين ولحظة إغلاق الصفقة. في هذه الأثناء، فإن القوى التي دفعت المتوسطين 50 و200 للتقاطع قد تنهك وينعكس الوضع. هذا يعني أن إغلاقك للصفقة قد يتم في الوقت الذي كانت السوق فيه تتحرك في الاتجاه المعاكس منذ مدة.

ولذلك، تكمن المشكلة في التوقيت، لكن هناك حلا جزئيا لها: يمكنك استخدام نهج صليب الموت/الصليب الذهبي بكفاءة ولكن ليس في أوقات التقلبات العالية، وليس على الأدوات التي تتقلب بشدة أساسا.

الأمر منطقي تماما: يجب عليك اختيار الأسهم أو أزواج العملات التي لا تغير مزاجها بكثرة، وإن حدث وقامت بذلك، فهي لا ترتد بسرعة. إذا كنت أمام هذه الحالة، فإنك تملك فرصة جيدة في رصد تقاطع المتوسطين، ضبط صفقتك، ثم إغلاقها في الوقت الذي ما زالت السوق تتحرك خلاله في ذات الاتجاه الذي رصدت عنده صليب الموت/الصليب الذهبي.

من الحلول الأخرى تقليل الوقت الذي تبقي فيه صفقتك مفتوحة. إن قيامك بذلك يعني تقليل مخاطر تفعيل أمر إيقاف الخسارة عندما تغير السوق اتجاهها. هذا ينطبق أيضا على أخذ الربح. كلنا نفضل تحقيق أكبر قدر ممكن من الأرباح، لكن ينبغي التحلي بالعقلانية لأن الجشع غالبا ما يرتد سلبا على صاحبه.

مثال

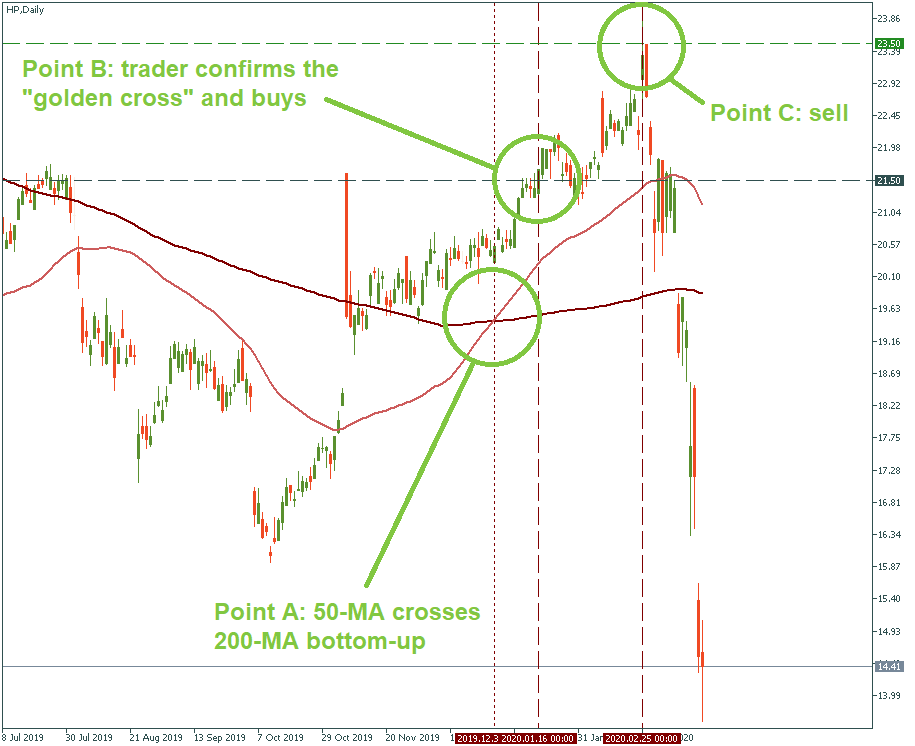

يظهر المخطط اليومي أدناه حركة السعر لأسهم HP مع نهاية عام 2018 وبداية عام 2019.

تظهر النقطة A صليب موت واضحا للغاية. لكنه لا يظهر إلا بعد فوات الأوان أي بعد أن ننظر إلى الصورة الإجمالية بعد مضي فترة طويلة من الزمن. إذا كنت تراقب في لحظة التقاطع الفعلية، فلن تلحظ سوى قيام المتوسط المتحرك 50 بتشكيل زاوية مع نظيره 200، وهذا لا يستدعي أي إجراء طبعا.

على أرض الواقع، وإذا لم تكن متداولا شجاعا ومغامرا، فلن تبادر بأي إجراء عند النقطة A، لكن احرص على العودة إليها بعد مدة للتأكد من هبوط الترند فعلا.

وهنا يأتي دور النقطة B. تنظر إلى المخطط، وتلاحظ قيام السعر بتشكيل سعر أدنى «dip» عند مستوى 19.20$، ثم الارتفاع إلى مستوى 21.50$. كما تلاحظ الفجوة المتزايدة بين المتوسطين المتحركين 50 و200 بعد أن قاما بتشكيل صليب الموت الواضح. وهنا تفكر: "حسنا، لدينا صليب الموت، ترند هابط استراتيجي، وتصحيح محلي نحو الأعلى، يجب أن أبيع هنا لأن هذا التصحيح سينتهي قريبا، وسوف يعود الترند للانخفاض أكثر، وحينها سأتصرف". وبالتالي، تقوم بالبيع في 10 يناير، وحتى 28 فبراير لا تلحظ سوى الارتفاع. عند النقطة C تخسر أموالك، تلعن الساعة التي قررت فيها التداول على صليب الموت، وتقرر عدم استخدامه مجددا.

لاحقا، تفتح المخطط اليومي لأسهم HP بمحض الصدفة، وتكتشف أن السعر قد انخفض في النهاية إلى مستوى 19.20$ وما دونه. وهنا كان ينبغي أن تغلق صفقتك، لكن الأمر يتطلب أشهرا في حقيقة الأمر.

هذا المثال مثير للجدل، فمن جهة، نجح صليب الموت في تقديم توقع صحيح حيث انهار السعر في نهاية المطاف. ومن جهة أخرى، إلى أية درجة يعتبر هذا السيناريو عمليا (مع فرصة تقدر بـ 33%) بالنسبة لمتداول لا ينوي الإبقاء على صفقته مفتوحة لأشهر مع دفع السواب طوال هذه المدة؟

التنبؤ

هذا يقودنا إلى مشكلة أخرى أساسية أكثر منها فنية. يعتبر المتوسط المتحرك مؤشرا يعكس ما حدث بالفعل، ولا يساعد على توقع ما سيحدث تاليا.

في السيناريو سابق الذكر، ومن جانب فني، يظهر صليب الموت في النقطة A كنتيجة لانهيار سابق للسعر من مستوى 24$ وأكثر إلى مستوى 21.50$ وأدنى. هذا الانخفاض في السعر هو بالضبط ما دفع المتوسط المتحرك 50 للانحناء نحو الأسفل وتشكيل تقاطع مع نظيره 200.

إن تفكيرك كالتالي "حسنا، رصدت صليب الموت، وهذا يعني أن السعر سينخفض أكثر" هو خطأ كبير. التفكير السليم يجب أن يكون "حسنا، رصدت صليب الموت، وهذا يعني أن هناك قوى هابطة تضغط على السوق وقد تواصل دفع السعر للانخفاض أكثر". يربط النمط الأول من التفكير بصورة افتراضية بين ظاهرة بصرية (صليب الموت) ونتيجة مرجوة (استمرار انخفاض السعر). أما النمط الثاني فهو يفسر الظاهرة البصرية (صليب الموت) على أنه تمثيل أو مؤشر على عمل داخلي أو حركة داخلية (قوى هابطة)، مما يقوده إلى صياغة افتراضات (وليس نتائج) بأن هذه القوى الداخلية قد تستمر في فاعليتها على المدى القريب.

يعتبر هذا مثالا ممتازا على الفرق بين التداول الخفيف دون أسس والتداول الممنهج المدروس. تجدر الإشارة إلى أن الأرباح المتأتية عن التداول الخفيف خفيفة بدورها.

إذا أردت تحقيق أرباح كبيرة، كن أكثر جدية في التعاطي مع المؤشرات وتفسير السوق بصورة سليمة.

لا يتطلب الأمر الكثير، بل يتعلق بالإجابة السليمة على ماذا، لماذا، ومتى عليم القيام بالأمر. المثال أدناه يوضح الفكرة تماما.

إذا نظرت إلى المخطط اليومي لأسهم HP ذاتها، وعند النقطة B، سوف تلاحظ الصليب الذهبي في النقطة A، وستكون على حق بالشراء. إذا فتحت صفقة طويلة عند مستوى 21.50 في تلك اللحظة، سوف تلاحظ ارتفاع السعر مباشرة إلى مستوى 23.50 وهو ما يعادل 10%. ليس سيئا مقارنة بشهر من الانتظار، مع الأخذ بعين الاعتبار أنه لم يحدث سوى تصحيح معتدل نحو الأسفل بالكاد تحت مستوى 21.50$. وهنا ستكون أمام خيار: إذا قلت عند مستوى 23.50$: "حسنا، يكفي انتظارا، وسأكتفي بهذا القدر من الأرباح" وأغلقت صفقتك، فأنت الرابح هنا. أما إذا فكرت: "لا، لقد انتظرت طويلا، وأستحق المزيد من الأرباح"، فسوف تجد أن السعر سينخفض إلى مستوى 14.41$ وهذا يعني خسارتك كل شيء.

خلاصة القول

إذا قلت لنفسك أن أيا من الأمثلة أعلاه لا يمثل حالة ناجحة لا لبس فيها، فأنت على حق. في كل منها، يلعب التوقيت دورا حاسما في تحديد نجاح أو فشل الصفقة. هذا تمثيل حقيقي لطبيعة الأشياء. إن الاعتماد على تقاطع المتوسطات المتحركة بمفرده لا يكفي لاتخاذ قرار. إذا رصدت صليب موت أو صليبا ذهبيا، لا تتسرع في فتح صفقة. ألقِ نظرة على الأطر الزمنية الأخرى، وعلى مؤشرات إضافية (وخاصة المذبذبات التي تكمل مؤشرات الترند)، إضافة للتحقق من العوامل الأساسية والأخبار الخاصة بالأصل المحدد. واتبع حدسك ومحاكمتك المنطقية طبعا.

في نهاية المطاف، ليسا سوى خطين يتقاطعان. أما أن يكونا عنصرا ضمن نظام أكبر خاص باستراتيجية تداول متكاملة، فالأمر رهن بك وحدك.