التداول وفقا لنهج السلاحف «Turtle trading system»

"النجاح في التداول يتطلب سنوات من الخبرة!"

كم فردا منكم فكر بهذه الطريقة؟ حسنا، ربما لم تسمع عن ريتشارد دينيس الذي قام بتدريب مجموعة من المتداولين المبتدئين الذين عُرفوا باسم "السلاحف"، والذين تمكنوا من كسب 100 مليون دولار أمريكي خلال فترة وجيزة. أثبتت هذه المجموعة أن باتباع مجموعة بسيطة وواضحة من القواعد يمكن حتى للمبتدئين كسب مبلغ جيد من المال.

انتظر لحظة، "السلاحف"؟

في الحقيقة، لا يوجد أي ارتباط بين هذا الاسم الغريب وبين سرعة التداول. نشأت الفكرة الخلاقة أثناء جدال بين ريتشارد دينيس وويليام إيكهاردت - وهما متداولا سلع أمريكيان - حول مدى كفاءة تدريب مجموعة من المتداولين الذين لا يملكون مهارات التداول. دار النقاش حول أهمية المهارات والخبرات للنجاح في عالم التداول. اعتقد دينيس أن بوسعه تدريب مجموعة تفتقر إلى الخبرة ليصيروا محترفين، فيما أصر إيكهاردت على دور الجينات في نجاح العملية. لفضّ النزاع، أطلق الرجلان إعلانا ضخما في بارونز «Barron’s»، وول ستريت جورنال «Wall Street Journal»، و نيويورك تايمز «New York Times». ثم قاما باختيار 23 مرشحا ودعوتهم إلى شيكاغو للتداول عبر حسابات صغيرة.

"سوف نقوم بتنشئة المتداولين كما يقومون بتربية السلاحف في سنغافورة" - قال السيد دينيس.

ولهذا السبب، أطلق على هؤلاء المتداولين اسم "السلاحف". ربما تكون قد سمعت عن مرجع "السلحفاة" في كتاب "ذكاء الشارع: استراتيجيات تداول قصيرة المدى عالية الكفاءة" من تأليف لورنس كونور وليندا راشكه. في الحقيقة، طوّر المؤلفان استراتيجية تدعى بـ «حساء السلاحف» بناء على تجربة شيكاغو.

من هما ريتشارد دينيس وويليام إيكهاردت؟

ريتشارد دينيس المعروف بلقب "أمير المنجم" هو مضارب سلع غني عن التعريف. تمكن دينيس من تحقيق 200 مليار دولار أمريكي انطلاقا من 1600 دولار خلال 10 سنوات. في 1974، نجح في كسب 500000 دولار أمريكي من تداول فول الصويا، وتمكن من مضاعفة هذا المبلغ مع نهاية العام ذاته ليصبح مليونيرا. ويليام إيكهاردت هو صديق السيد دينيس، ومؤسس شركة إدارة الاستثمارات البديلة «شركة إيكهاردت التجارية» التي تدير أكثر من مليار دولار أمريكي عبر الحسابات المدارة والمنتجات البرية والبحرية. كونه عالم رياضيات، يعتقد السيد ويليام أن مجموعة قوية من التحليلات والبيانات الإحصائية تعتبر شرطا ضروريا لتحقيق نتائج تداول رائعة.

لنتعرف معا على الاستراتيجية البسيطة التي لقّنها الرجلان الثريان لـ "السلاحف".

قواعد "استراتيجية السلاحف"

ما الذي يمكن تداوله باستخدام هذه الاستراتيجية؟

فضل "السلاحف" التداول في الأسواق التي تملك سيولة عالية. لذا، يمكنك اختيار أي زوج من العملات الرئيسية أو السلع (نفط، ذهب، فضة) أو حتى العقود الآجلة لمؤشرات الأسهم (S&P500، DAX30).

ما هي الأطر الزمنية التي يجب التداول عليها؟

لتحديد مستوى الدخول الأمثل، يجب عليك التداول على الأطر الزمنية اليومية.

كيف يمكن فتح صفقة؟

بُنيت "استراتيجية السلاحف" السحرية على صيغة بسيطة:

ترندات + اختراقات = أرباح

بشكل عام، كان "السلاحف" متتبعي ترندٍ وراصدي اختراقات. قاموا بفتح صفقات طويلة أو قصيرة بعد الاختراق نحو الأعلى أو الأسفل ومن ثم الإبقاء على الصفقة مفتوحة طالما أن الترند قوي. يمكنك أن تخمن بالطبع أنهم فتحوا صفقات طويلة على الاختراق الصاعد وقاموا بالبيع على الاختراق الهابط. حرص السلاحف على فتح صفقات طويلة أو قصيرة عند تحقق شرط الاختراق على أن لا يتم تجاوز الحد المسموح للمخاطرة. كان لديهم نظامان لدخول السوق.

1 – نظام التداول القصير المبني على اختراق 20 يوم.

اعتاد السلاحف دخول السوق عند كسر السعر قمة أو قاع 20 يوم. جرى تأكيد التداول بالوصول إلى مستوى 1 نقطة فوق قمة/قاع 20 يوم. لم يقوموا بالدخول عند هذا المستوى إلا في حالة فشل الاختراق السابق. يدعى هذا النهج "قاعدة المناقضة" ويشير إلى أن الجماهير تتوقع تكرار الأمر. مستوى إيقاف الخسارة هو قاع 10 أيام بالنسبة للصفقات الطويلة، وقمة 10 أيام بالنسبة للصفقات القصيرة.

2 – نظام التداول الطويل المبني على اختراق 55 يوم

تم اتباع هذا النمط في حالة تتبع المتداول للترندات الكبرى في السوق. إذا اختار المتداول هذا النمط، وجب عليه التقيد بقاعدة 55 يوما والدخول على الاختراق.

اعتاد السلاحف في تداولاتهم على فتح صفقات تحتمل وحدة مخاطرة واحدة. بعد ذلك، يتم مراكمتها بوحدات متساوية وفقا لحركة الترند. كانت وحدات المخاطرة عنصرا أساسيا في نظام "السلاحف". لنلقِ نظرة على آلية عملها.

انتبه إلى حجم الصفقة

اعتاد المتداولون على تعديل حجم الصفقة وفقا لدرجة تقب الأصل. تنص القاعدة الأساسية على ما يلي: يجب على المتداول اختيار الحجم الصحيح لصفقة على أصل ما وفقا للدولار. جرت الإضافة إلى أية صفقة عقدها "السلاحف" أو تخفيضها بنسب تعرف باسم "وحدات المخاطرة". قدم السيد دينيس للسلاحف صيغة رياضية تساعد على تحديد العدد اللازم من وحدات المخاطرة. تستند الصيغة إلى حساب "N" وهو يمثل درجة التقلبات في سوق ما، وبصورة أدق: متوسط المدى الحقيقي (ATR) من 20 فترة زمنية.

لنتعرف معا على كيفية حسابه من خلال مثال لزوج جنيه إسترليني/دولار أمريكي.

في 5 سبتمبر 2019، كانت قيمة متوسط المدى الحقيقي (ATR) لزوج جنيه إسترليني/دولار أمريكي 0.0104، وهو "N" المنشود. هذا يعني أن متوسط الحركة اليومية لزوج جنيه إسترليني/دولار أمريكي يعادل 104 نقطة أساس. والآن لنقم بتحويل الرقم إلى دولار أمريكي. مع حجم عقد من 1000 دولار أمريكي، يكون لدينا:

تقلب الدولار = 0.0104 * 1000 = 10.4$

إذا لم تكن العملة السعر هي الدولار الأمريكي، يجب تحويلها إلى الدولار.

اعتاد السلاحف على تعديل صفقاتهم وفقا لـ "شرائح مخاطرة" متساوية يطلق عليها اسم وحدات المخاطرة. كل وحدة تمثل 1%. على سبيل المثال، بالنسبة لرصيد يعادل 10000$، فإن وحدة المخاطرة تعادل 100$.

والآن لنقم بحساب عدد العقود اللازمة "وفقا لنظام السلاحف" لتداول زوج جنيه إسترليني/دولار أمريكي:

حجم الوحدة = 100$ / 10.4 = 9 عقود.

وبالتالي، لتداول زوج جنيه إسترليني/دولار أمريكي وفقا لنظام السلاحف، يجب تداول مضاعفات 9 عقود لهذا النوع من أحجام الحساب.

الإضافة إلى الصفقة

كلما سمحت الظروف، اعتاد السلاحف على الإضافة إلى صفقاتهم بما يتماشى مع الحد الأقصى المسموح للمخاطرة. يتم الأمر كذلك وفقا لدرجة التقلب وقيمة "N". قام السلاحف بمضاعفة صفقاتهم بمقدار N أو ½N.

إيقاف الخسارة

اتبع السلاحف نظاما صارما فيما يتعلق بإيقاف الخسارة. قاموا بحسابها وفقا لـ N أيضا. تم اتباع قاعدة 2% للحد من الخسائر. ولذلك، كلما تحركت الصفقة عكس صالح المتداول بنسبة 2*N، تم إغلاقها على الفور. كما استخدموا أمر الإيقاف المتغير.

أوامر الحد أفضل من أوامر السوق

تم توجيه تلامذة ريتشارد دينيس لاستخدام أوامر الحد بدلا من أوامر السوق. هذا يعني توقع تنفيذ الأوامر على أسعار أفضل من أسعار السوق الحالية.

مستويات الخروج

كان من الصعب على "السلاحف" اختيار مستويات "أخذ ربح" مثالية خشية تفويت حركة سعر مناسبة. وفقا لقواعدهم، إذا احتفظ المتداول بالصفقة لمدة طويلة وبدأ السعر بالتحرك نحو الأسفل، يجب الخروج عند قاع 10 أيام. أما إذا كان المتداول يملك صفقة قصيرة وبدأ السعر بالحركة نحو الأعلى، يجب الخروج عند قمة 20 يوما.

مثال عن صفقة

لنأخذ مثالا عن النظام القصير على زوج جنيه إسترليني/دولار أمريكي. كما تلاحظ على المخطط أدناه، كان السعر يتحرك ضمن ترند هابط. كسر السعر خط الترند الهابط في الرابع من سبتمبر وبلغ في اليوم التالي قمة 20 يوما والتي كانت تعادل 1.2308. وبالتالي، فتحنا صفقة طويلة عند مستوى 1.2309 (1 نقطة فوق القمة). بعد ذلك، حددنا المستوى الذي ينبغي عنده الإضافة إلى الصفقة. وبما أن N يعادل 0.0104، نتج لدينا الأرقام التالية:

+1 وحدة: 1.2309+1/2*0.0104 = 1.2361

+ 1 وحدة: 1.2361+1/2*0.0104 = 1.2413

+1 وحدة: 1.2413+1/2*0.0104 = 1.2465

قمنا بإضافة وحدات (فتح المزيد من الصفقات) على الأسعار أعلاه. في البداية، وضعنا أمر إيقاف الخسارة عند مستوى 1.2309-2*N يساوي 1.2101. لكننا قمنا بتتبع الإيقاف بعد فتح صفقات جديدة. تم وضع آخر إيقاف عند مستوى 1.2257.

بعد عدة أيام من الارتفاع، بدأ السعر بالانخفاض. عندما وصل إلى أقل من قاع 10 أيام عند 1.2412، قمنا بإغلاق صفقتنا.

ما الذي يمكن أن يساعد أيضا؟

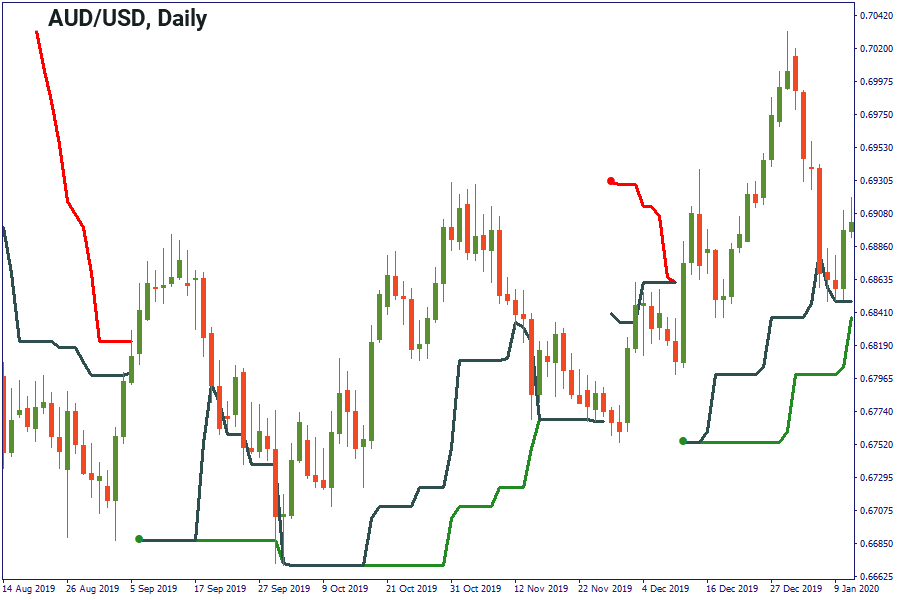

قد يكون من الصعب انتظار 20 يوما حتى بلوغ السعر لنقطة معينة. وبالتالي، قد تدخل الصفقة وتخرج منها باكرا. لحسن الحظ، على الموقع الرسمي لـ MT، يمكنك إيجاد رابط لمؤشر تداول السلاحف «Turtle trade» والذي يحسب لك الأيام ويساعدك على تحديد مستوى الدخول الصحيح.

خلاصة القول

اعتبر التداول وفقا لنهج السلاحف «Turtle trading system» ثوريا في ذلك الوقت، وأظهر أن المتداول لا يحتاج إلى التمتع بأية مهارات خاصة ليتمكن من كسب المال. ومع ذلك، يجب عليك التحلي بالصبر وانتظار أكبر عدد ممكن من التأكيدات. تميل الأسواق في هذه الأيام إلى أن تكون أكثر تقطّعا مما كانت عليه في القرن العشرين. ولذلك يجب عليك دائما التحلي بالعقلانية عند اتخاذ قراراتك الاستثمارية.