FBS cumple 16 años

Desbloquea recompensas de cumpleaños: desde gadgets y autos de ensueño hasta viajes VIP.Más información

21 may 2025

Estrategia

El sistema de trading de tortugas

"Para tener éxito en el trading, ¡necesito años de experiencia!"

Si piensas eso, probablemente no hayas oído hablar de Richard Dennis, un trader de commodities que entrenó a un grupo de traders principiantes llamados "traders tortuga" y que hicieron 100 millones de dólares en un corto período. Demostraron que, siguiendo un conjunto simple de reglas, incluso un principiante puede ganar una buena suma de dinero.

Espera, ¿"traders tortuga"?

Como la mayoría de las ideas genuinas, el plan para capacitar a traders no calificados nació en una disputa entre Richard Dennis y William Eckhardt, dos traders de commodities estadounidenses. Estaban discutiendo sobre cuán importantes eran las habilidades y la experiencia en el trading. Mientras Dennis creía que podía entrenar a las personas para que se convirtieran en grandes traders, su amigo Eckhardt pensaba que la genética tenía más que ver con los buenos traders que el propio entrenamiento. Para resolver esta disputa, acordaron comprar enormes anuncios en Barron's, el Wall Street Journal y el New York Times, convocando a los participantes. Seleccionaron a 23 candidatos y los invitaron a Chicago para operar con cuentas pequeñas.

"Vamos a criar traders como crían tortugas en Singapur", - dijo Dennis.

Así es como los trader llegaron a ser llamados “tortugas”. Es posible que hayas encontrado la referencia de "tortuga" en el libro "Street Smarts: High Probability Short-Term Trading Strategies" de Laurence Connors y Linda Raschke. De hecho, los autores desarrollaron una estrategia llamada "Turtle Soup" basada en el experimento de Chicago.

¿Quiénes son Richard Dennis y William Eckhardt?

Richard Dennis, conocido como “The Prince of the Pit”, fue un reconocido trader de commodities. Según se informa, ganó $200 mil millones a partir de $1600 en aproximadamente 10 años. En 1974, tuvo éxito con operando en el mercado de la soya y ganó $500,000. Duplicó esa suma de dinero a finales de ese año, convirtiéndose en millonario.

William Eckhardt era su amigo y fundador de la firma de gestión de inversiones alternativas "Eckhardt Trading Company", la cual administra más de mil millones de dólares en cuentas gestionadas, así como productos onshore y offshore. Como matemático, creía que contar con un sólido conjunto de analíticas y estadísticas es necesario para lograr buenos resultados en el trading.

Veamos la sencilla estrategia que estos millonarios enseñaron a los traders tortuga.

Reglas de la estrategia de trading de tortugas

¿Qué puedes operar con esta estrategia?

Las tortugas preferían operar en mercados líquidos. Puedes elegir cualquier par de divisas mayores, commodities (petróleo, oro, plata) o incluso futuros de índices de acciones (S&P500, DAX30).

En qué temporalidades operar

Para identificar la entrada perfecta, los traders tenían que operar en temporalidades diarias.

¿Cómo abrir una posición?

La magia de la estrategia de trading de tortugas se basaba en una fórmula simple:

Tendencias + rupturas = ganancias.

En general, las tortugas eran seguidoras de tendencias y observadoras de rupturas. Abrían una posición larga o una posición corta después de la ruptura al alza o la caída del precio, y luego mantenían su posición abierta mientras la tendencia siguiera siendo fuerte. Como puedes imaginar, abrían una posición larga en una ruptura al alza, o realizaban una venta si había una ruptura con caída del precio. Las tortugas tomarían posiciones largas o cortas cada vez que se implementara una condición de ruptura, siempre y cuando no excedieran sus límites de riesgo. Había dos sistemas para ingresar al mercado.

1 – El sistema a corto plazo basado en la ruptura de 20 días.

Las tortugas entraban en el mercado cuando el precio rompía el máximo o mínimo de 20 períodos. La ruptura se confirmaba con 1 pip por encima del máximo/mínimo de 20 días. La entrada por ruptura de 20 días se realizaba solo si la ruptura anterior fallaba. Las personas tienden a esperar que lo mismo vuelva a ocurrir, esto se llama la “regla contraria”. El stop loss era un mínimo de 10 días para las posiciones largas y un máximo de 10 días para las posiciones cortas.

2 – El sistema a largo plazo basado en una ruptura de 55 días.

Este patrón se operaba cuando el trader seguía tendencias de mercado mayores. Si los traders elegían este patrón, tenían que atenerse a la regla de los 55 días y siempre ingresar en caso de una ruptura.

Cuando las tortugas operaban, abrían una posición con una unidad de riesgo. Después de eso, se acumulaba en unidades iguales dependiendo de la dirección en que se moviera la tendencia. Las unidades de riesgo eran el elemento clave del sistema de las tortugas. Veamos cómo funcionaban.

Presta atención al tamaño de la posición

Los traders ajustaban el tamaño de su posición según la volatilidad de un activo. La regla básica era: el trader debía elegir el tamaño de posición correcto para un determinado activo en términos de dólares. Cada posición que tenían las tortugas podía aumentarse o reducirse en las llamadas unidades de riesgo. Dennis proporcionó a las tortugas una fórmula que ayudaba a identificar la cantidad de unidades de riesgo. Se basaba en el cálculo de N, que representaba la volatilidad de un mercado en particular. Era el rango verdadero medio (ATR) de 20 periodos.

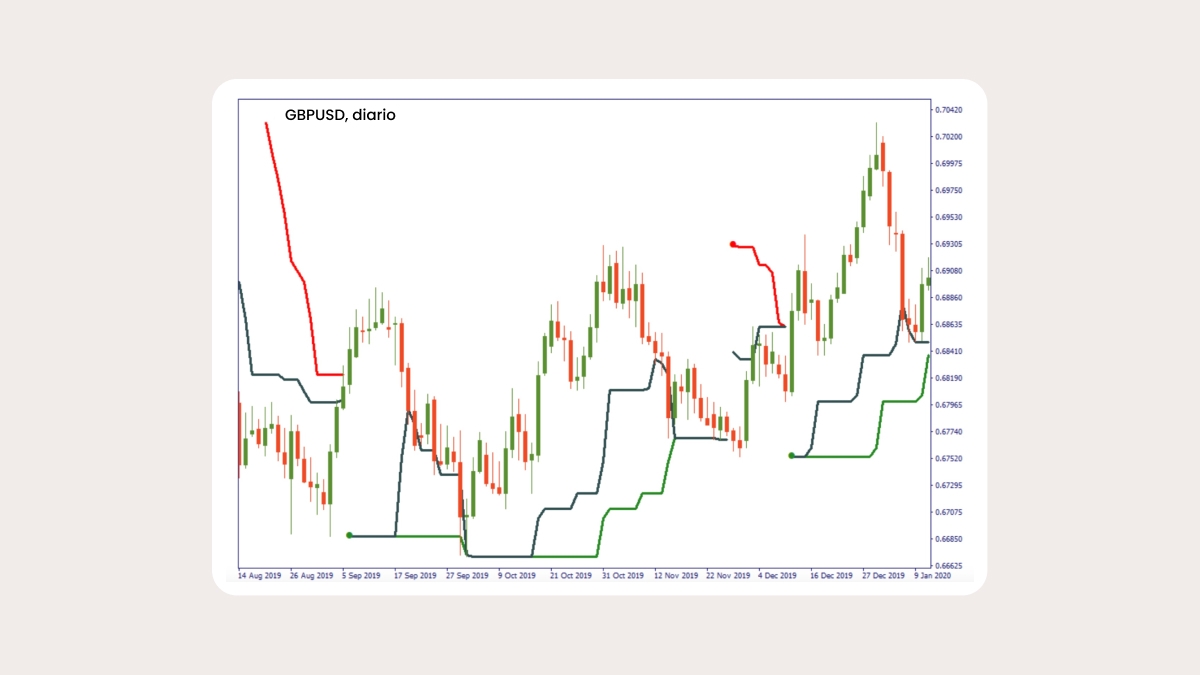

Usemos el ejemplo de GBPUSD para ver cómo se calculaba.

Para el 5 de septiembre de 2019, el valor ATR para GBPUSD fue 0.0104. Este es nuestro N. Eso significa que el movimiento promedio diario de GBPUSD es de 104 pips. Convirtámoslo a USD. Con un tamaño de contrato de $1000, tendremos:

Volatilidad del dólar = 0.0104 x 1000= $10.4

Si la divisa cotizada no era el USD, entonces tenía que convertirse a USD.

Las tortugas siempre ajustaban sus posiciones utilizando "rebanadas de riesgo" iguales, conocidas como unidades. Una unidad representa el 1% del riesgo. Por ejemplo, con una cuenta de $10,000, una unidad tiene un valor monetario de $100.

Entonces, calculemos cuántos contratos requiere el sistema de las tortugas para operar GBPUSD:

Tamaño de la unidad = $100/$10.4 = 9 contratos.

Para operar GBPUSD, el sistema de las tortugas operaría en múltiplos de 9 contratos para este tipo de tamaño de cuenta.

Crecimiento de una posición

Si las condiciones lo permitían, las tortugas aumentaban su posición hasta el riesgo máximo asignado. Esto también se basaba en la volatilidad y los cálculos de N. Las tortugas aumentaban sus posiciones en incrementos o medios incrementos de N o ½ N.

Stop loss

Las tortugas seguían reglas muy estrictas sobre los stop loss. También lo calculaban basándose en la medida N. Se utilizaba la regla del 2% para limitar los riesgos. Por lo tanto, si la posición se movía en contra del trader por más de 2N, siempre se cerraba. También ajustaban los stop loss.

Las órdenes limitadas son mejores que las órdenes de mercado

A los estudiantes de Richard Dennis se les indicó usar órdenes limitadas en lugar de órdenes de mercado. De esta manera, se esperaba que las órdenes se ejecutaran a un mejor precio que el mercado actual.

Salidas

Colocar ganancias perfectas era difícil para las tortugas, ya que tenían miedo de perderse los buenos movimientos de precios. De acuerdo con sus reglas, si el trader mantenía una posición larga y el precio comenzaba a bajar, debía salir en el mínimo de 10 días. Alternativamente, si el trader mantenía una posición corta y el precio comenzaba a subir, debía salir en el máximo de 20 días.

Ejemplo de operación

Consideremos el sistema a corto plazo. Tomaremos el gráfico de GBPUSD como ejemplo. Como podemos ver a continuación, el precio se estuvo moviendo dentro de una tendencia bajista. Rompió la línea de tendencia descendente el 4 de septiembre y alcanzó el máximo de 20 días al día siguiente. El máximo de 20 días fue el nivel 1.2308. Por lo tanto, abrimos una posición larga en 1.2309 (1 pip por encima del máximo). Después de eso, señalamos dónde necesitábamos agregar a nuestra posición inicial. Con N igual a 0.0104, tuvimos las siguientes medidas:

+1 unidad: 1.2309 + 1/2 x 0.0104 = 1.2361

+1 unidad: 1.2361+1/2*0.0104 = 1.2413

+1 unidad: 1.2413 + 1/2 x 0.0104 = 1.2465

A los precios anteriores, añadimos unidades (abrimos más posiciones). Al principio, nuestro stop loss se colocó en 1.2309 - 2 x N = 1.2101. Pero lo seguimos a medida que abríamos más posiciones. El último se colocó en 1.2257.

Después de subir durante varios días, el precio comenzó a bajar. Cuando cayó por debajo del mínimo de 10 días en 1.2412, cerramos nuestra posición.

¿Qué más podría ayudar?

Puede ser difícil esperar los 20 días para que el precio alcance cierto punto. Como resultado, puedes entrar en la operación y salir demasiado pronto. Afortunadamente, en el sitio oficial de MT, puedes encontrar un enlace al indicador Turtle Trade, que cuenta los días por ti y te ayuda a identificar la entrada correcta.

Resumen

La estrategia de tortugas fue revolucionaria en el momento del experimento y demostró que los traders no necesitan ninguna habilidad para ganar dinero operando. Aun así, debes tener paciencia y esperar tantas confirmaciones como sea posible. Los mercados tienden a ser más volátiles ahora que en el siglo XX, por lo que siempre debes tomar decisiones de inversión razonables.

Abre una cuenta en FBS

Al registrarte, aceptas las condiciones del Acuerdo de Cliente de FBS y la Política de Privacidad de FBS y asumes todos los riesgos inherentes a las operaciones de trading en los mercados financieros mundiales.