16 anos de FBS

Libere recompensas que vão de eletrônicos ao carro dos sonhos e viagens VIP.Mais informações

21 mai. 2025

Estratégia

Sistema de Negociação das Tartarugas

“Preciso de anos de experiência para ter sucesso na negociação!”

Se você acha isso, provavelmente nunca ouviu falar de Richard Dennis, trader de commodities que treinou um grupo de traders iniciantes — os chamados “Traders-tartaruga” — que ganharam 100 milhões de dólares em um curto período. Eles provaram que, seguindo um conjunto simples de regras, mesmo um iniciante pode ganhar um bom dinheiro.

Espera aí. “Traders-tartaruga”?

Assim como a maioria das ideias autênticas, a intenção de treinar traders não qualificados nasceu de uma disputa entre Richard Dennis e William Eckhardt, dois traders de commodities americanos. Eles discutiam a importância das habilidades e da experiência na negociação. Dennis acreditava que poderia treinar pessoas para serem grandes traders. Já seu amigo Eckhardt achava que bons traders se faziam mais com genética do que com capacitação. Para resolver essa disputa, os dois traders concordaram em comprar grandes anúncios na Barron's, no Wall Street Journal e no New York Times, para chamar participantes. Eles selecionaram 23 candidatos e os convidaram a Chicago para operar com pequenas contas.

“Nós vamos criar traders assim como eles criam tartarugas em Singapura”, disse Dennis.

Foi assim que os traders passaram a ser chamados de “tartarugas”. Talvez você tenha visto a referência “tartaruga” no livro “Street Smarts: High Probability Short-Term Trading Strategies”, de Laurence Connors e Linda Raschke. De fato, os autores desenvolveram uma estratégia chamada “Sopa de Tartaruga”, com base no experimento feito em Chicago.

Quem são Richard Dennis e William Eckhardt?

Richard Dennis, conhecido como “Príncipe do Poço”, era um trader de commodities muito conhecido. Alega-se que ele faturou US$200 bilhões, começando com US$1.600, ao longo de aproximadamente 10 anos. Em 1974, ele fez sucesso operando no mercado de soja e ganhou US$500.000. Ele dobrou esse valor até o final daquele ano e ficou milionário.

Seu amigo, William Eckhardt, era o fundador da empresa de gestão de investimentos alternativos Eckhardt Trading Company, que administra mais de US$1 bilhão em contas sob gestão, além de produtos offshore e onshore. Matemático formado, ele acreditava que era necessário ter um bom conjunto de análises e estatísticas para ter grandes resultados na negociação.

Vamos ver a estratégia fácil que esses milionários ensinaram aos Traders-tartaruga.

Regras da estratégia de negociação das Tartarugas

O que se pode operar com essa estratégia?

As Tartarugas preferiam operar em mercados com liquidez. É possível escolher qualquer par de moedas (entre os principais), commodity (petróleo, ouro, prata), ou até mesmo futuros de índices da bolsa (S&P500, DAX30).

Tempos gráficos para operar

Para identificar a entrada perfeita, os traders tinham que operar nos tempos gráficos diários.

Como abrir uma posição

A mágica da Estratégia de Negociação das Tartarugas tinha como base uma fórmula simples:

Tendências + rompimentos = lucros.

De modo geral, as Tartarugas acompanhavam tendências e observavam rompimentos. Elas abriam uma posição de compra ou posição de venda após o rompimento para cima ou para baixo e, em seguida, mantinham a posição aberta enquanto a tendência em questão mostrava força. Como se pode imaginar, elas abriam uma posição de compra em um rompimento para cima e vendiam quando havia rompimento para baixo. As tartarugas operavam compradas ou vendidas sempre que uma condição de rompimento era observada, desde que os limites de risco não fossem excedidos. Havia dois sistemas para entrar no mercado.

1 — Sistema de curto prazo com base no rompimento de 20 dias.

As Tartarugas entravam no mercado quando o preço rompia a máxima ou a mínima de 20 períodos. O rompimento era confirmado com 1 pip acima da máxima/mínima de 20 dias. A entrada com o rompimento de 20 dias era feita apenas em caso de falha no rompimento anterior. As pessoas tendem a esperar que a mesma coisa se repita — isso se chama “regra contrariante”. O stop-loss é a mínima de 10 dias, para posições de compra, e a máxima de 10 dias, para posições de venda.

2 — Sistema de longo prazo com base no rompimento de 55 dias

Esse padrão era operado quando o trader acompanhava as tendências maiores do mercado. O trader que optava por esse padrão devia se ater à regra dos 55 dias e sempre entrar em caso de rompimento.

Quando as Tartarugas operavam, elas abriam uma posição com uma unidade de risco. Na sequência, a posição era acumulada em unidades iguais, dependendo da direção do movimento da tendência. As unidades de risco eram o elemento-chave do sistema das Tartarugas. Vamos ver como funcionavam.

Atenção ao tamanho da posição

Os traders ajustavam o tamanho da posição com base na volatilidade do ativo. A regra básica: o trader tinha que escolher o tamanho correto da posição para determinado ativo, em dólares. Cada posição mantida pelas Tartarugas poderia ser aumentada ou reduzida, na medida das chamadas unidades de risco. Dennis deu às Tartarugas uma fórmula que ajudava a identificar o número de unidades de risco. Ela se baseava no cálculo do N, que representava a volatilidade de determinado mercado. Era a média de amplitude de variação (ATR) de 20 períodos.

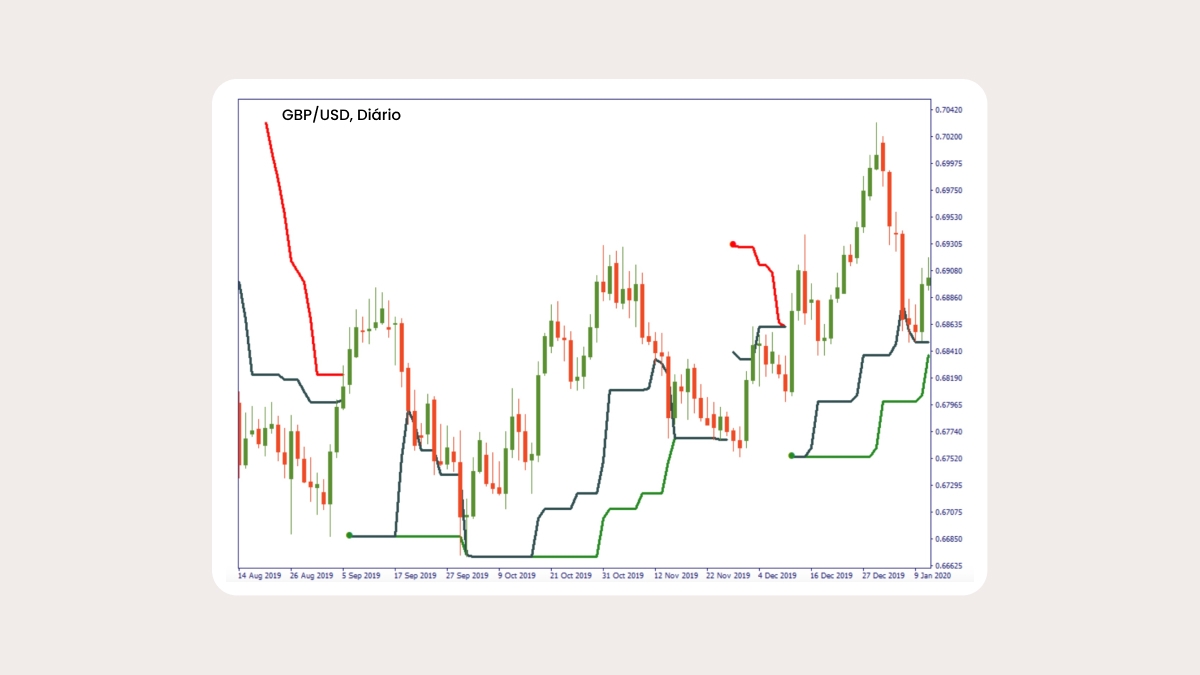

Vamos usar o exemplo do GBPUSD para ver como era o cálculo.

Em 5 de setembro de 2019, o valor da ATR para GBPUSD era 0,0104. Este é o nosso N. Isso significa que o movimento diário médio do GBPUSD era de 104 pips. Vamos converter isso para USD. Com um tamanho do contrato de US$1.000, temos:

Volatilidade do dólar = 0,0104 × 1.000=US$10,4

Quando a moeda de cotação não é USD, ela deve ser convertida para USD.

As Tartarugas sempre ajustavam suas posições usando “fatias de risco” iguais, conhecidas como unidades. Uma unidade representava 1% do risco. Por exemplo, com uma conta de US$10.000, uma unidade tem valor monetário de US$100.

Vamos, então, calcular quantos contratos o sistema das Tartarugas exige para operar GBPUSD:

Tamanho da unidade = US$100/US$10,4 = 9 contratos.

Logo, para a negociação de GBPUSD, o sistema das Tartarugas iria operar com múltiplos de 9 contratos para esse tipo de tamanho de conta.

Aumento da posição

Quando as condições permitiam, as Tartarugas aumentavam a posição até o risco máximo alocado. Novamente, isso se baseava na volatilidade e no cálculo do N. As Tartarugas aumentavam suas posições em incrementos de N (inteiro) ou ½N (metade).

Stop-loss

As Tartarugas seguiam regras muito rígidas para as stop-loss. Elas também a calculavam com base na medida N. A regra dos 2% era usada para limitar os riscos. Portanto, quando a posição avançava contra o trader em mais de 2N, ela era sempre fechada. As stop-loss móveis também eram usadas.

Ordens limitadas são melhores que ordens a mercado

Os alunos de Richard Dennis eram orientados a usar ordens limitadas em vez das ordens a mercado. Dessa forma, esperava-se que as ordens fossem executadas a um preço melhor do que o atual no mercado.

Saídas

Para as Tartarugas, era difícil colocar take-profits perfeitas, pois elas tinham medo de ficar de fora de bons movimentos no preço. Conforme as regras, mediante o começo da queda no preço, o trader que mantinha uma posição de compra devia sair na mínima de 10 dias. Já o trader que mantinha uma posição de venda, mediante o começo da alta no preço, devia sair na máxima de 20 dias.

Exemplo de operação

Vamos considerar o sistema de curto prazo. E vamos usar o gráfico do GBPUSD como exemplo. Como podemos ver abaixo, o preço vem se movendo dentro de uma tendência de baixa. O preço rompeu a linha de tendência descendente no dia 4 de setembro e atingiu a máxima de 20 dias no dia seguinte. A máxima de 20 dias era o nível 1,2308. Assim, abrimos uma posição de compra a 1,2309 (1 pip acima da máxima). Na sequência, identificamos onde devíamos somar à posição inicial. Com N igual a 0,0104, tivemos as seguintes medidas:

+1 unidade: 1,2309 + 1/2 × 0,0104 = 1,2361

+1 unidade: 1,2361 + 1/2 × 0,0104 = 1,2413

+1 unidade: 1,2413 + 1/2 × 0,0104 = 1,2465

Nos preços acima, adicionamos unidades (abrimos mais posições). No início, nossa stop-loss foi colocada em 1,2309 - 2 × N = 1,2101. Mas, à medida que abrimos mais posições, deslocamos a stop. A última foi colocada em 1,2257.

Depois de subir por vários dias, o preço começou a cair. Quando ele caiu abaixo da mínima de 10 dias, em 1,2412, fechamos nossa posição.

O que mais pode ajudar?

Pode ser difícil esperar os 20 dias, até o preço atingir determinado ponto. Logo, é possível entrar na operação e sair cedo demais. Por sorte, no site oficial do MT, há um link para o indicador Turtle Trade, que faz a contagem dos dias para você e ajuda a identificar a entrada correta.

Resumo

A Estratégia de Negociação das Tartarugas foi revolucionária, na época do experimento, e mostrou que os traders não precisam de qualificação para ganhar dinheiro operando. Ainda assim, deve-se ter paciência e aguardar o maior número possível de confirmações. O mercado tende a ser mais instável agora do que no século XX. Portanto, deve-se sempre tomar decisões de investimento razoáveis.

Abra uma conta na FBS

Ao se cadastrar, você aceita as condições do Acordo do Cliente FBS e da Política de Privacidade FBS e assume todos os riscos inerentes às operações de negociação no mercado financeiro mundial.